受到逐渐收紧的融资环境影响,房企今年前7个月债券融资规模虽在同比上有所下降,但仍保持高位。

贝壳研究院统计数据显示,2020年前7个月,房企境内外债券融资金额累计达到约7379亿元,融资规模较去年同期下降7%。贝壳研究院预计,随着下半年到期债务高峰的到来,预计房企融资需求将持续增加,2020全年房企融资规模或将超越2019年水平。

房企前7个月债券融资达7379亿

今年1-7月,房企境内外债券融资金额累计达到约7379亿元,是2019年全年境内外债券融资额的62.5%。

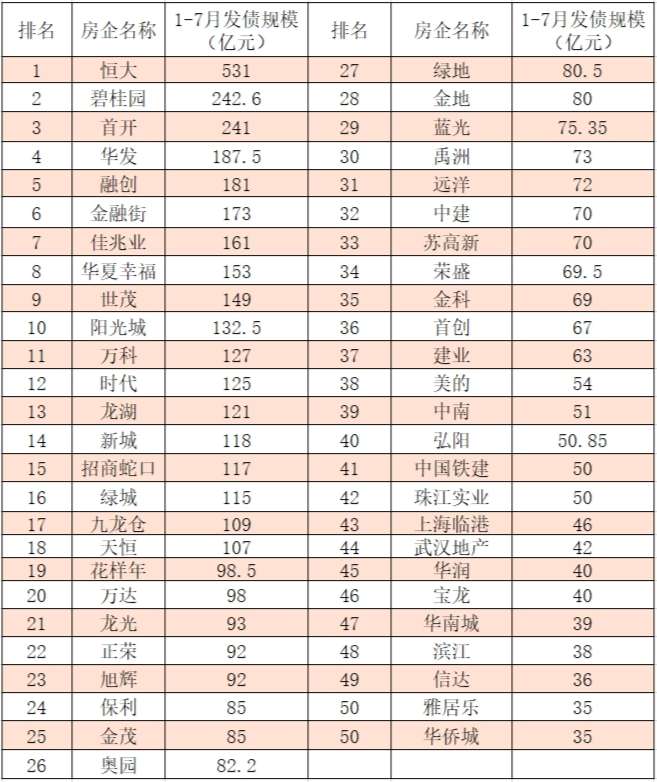

从单个企业角度看,今年前7个月,发债规模前十位的房企融资额在130亿元以上。恒大、碧桂园、首开分别以531亿元、242.6亿元、241亿元的发债规模位居前三名。融创、佳兆业、华夏幸福、世茂、阳光城等品牌房企的债券融资额均在百亿元以上。债券融资规模超过百亿元的房企共有18家。

据贝壳研究院统计,7月单月,房企境内外债券融资共发行109笔,较6月增加26笔,发行规模折合人民币约1234亿元,环比上升41%,环比增速保持两个月超40%,同比上升6%。其中,房企境外融资共发行27笔,融资规模折合人民币约505亿元,环比增长29%;规模占比约41%,较上月下降4个百分点;境内债市共发行82笔债券融资,较上月增加20笔,融资规模约728亿元,环比增长50%。

2020年1-7月房企融资总额TOP50

表格来源:贝壳研究院

利差加大,房企融资回流境内市场

对资金的较高需求使房企在频现波动的境外债市与日趋活跃的境内债市之间几经权衡,市场环境、债券发行期限、融资成本都是影响房企选择融资渠道的重要因素。

从融资成本方面看,7月,房企境内债券融资平均票面利率为5.1%,环比上升13%。境内融资利率近三个月持续走高,增幅呈扩大趋势。同期,境外债券融资平均票面利率为8.38%,环比下降3%;在27笔境外债券中,8笔债券利率超过10%,占比超30%。

在利差的推动下,资金逐步向境内融资市场回流,利率低位促使部分房企借机进行债务置换,从而降低企业财务成本。自今年2月起,房企境内债券发行规模占比连续5个月超境外债券。今年前7个月,房企境外债券规模约占总规模的39%,较2019年同期下降11个百分点,主要受到4月“零发债”影响。贝壳研究院预计,境外债市受疫情、国际环境等诸多外部因素影响,波动性较大,预计至年末都将存在较多不确定因素。

融资环境收紧,下半年房企偿债压力增加

随着境内经济的逐步复苏,下半年房地产行业监管力度增大。7月16日,国新办就2020年上半年中央企业经济运行情况举行发布会。会上,国务院国有资产监督管理委员会秘书长、新闻发言人彭华岗表示,下半年将继续严控非主业投资比例和投向,持续加强对金融、房地产等高风险领域的项目监管力度。

在监管趋严的同时,房企也迎来了下半年的偿债高峰。根据贝壳研究院统计,从现有债券规模统计看,仅2020年7月房企境内外债券融资到期债务规模约1028亿元,环比增长43%;自2020年8月到2021年上半年间,有4个单月到期债务规模超千亿元,房企偿债压力不断增强,发债需求将长期保持高位。

贝壳研究院预计,随着下半年到期债务高峰的到来,预计房企融资需求将持续增加,2020全年房企融资规模或将超越2019年水平。

对此,分析人士表示,进入偿债最为紧张的三、四季度,在“需求大、监管严”的环境下,房企在融资层面将面临更为严峻考验。头部房企凭借规模优势,融资渠道较广,融资成本相对较低。而中小房企不具备融资优势,在高负债的压力下,财务费用支出较大,将影响企业利润率。

新京报记者 赵昱

编辑 武新 校对 薛京宁