新京报讯(记者 王真真)10月18日,短暂停牌后的海昌海洋公园控股有限公司(以下简称“海昌海洋公园”)宣布,公司与亚洲私募股权基金MBK Partners达成系列协议,将旗下位于武汉、成都、天津和青岛的主题公园项目100%股权以及郑州在建主题公园项目66%股权转让给MBK Partners,交易对价为65.3亿元。

上述交易完成后,起步于大连老虎滩的海昌海洋公园,从主要运营11家主题公园变为经营6家主题公园及其他主题公园相关业务。

今日9时正起恢复买卖的海昌海洋公园股价,自开盘涨超18%后开始跳水,截至收盘下跌超19%。

65.3亿元剥离旗下近半数主题乐园资产

海昌海洋公园与MBK Partners签署的协议包括战略合作协议、股东协议、股权买卖协议、品牌授权协议、过渡服务协议。根据协议,双方合作领域主要包括推广“海昌”品牌、知识产权开发、生物技术、主题公园新建扩容、存量升级改造以及轻资产业务。未来双方还将探索MBK Partners在上海海昌海洋公园扩容发展时参与投资的可能。

协议规定,海昌海洋公园旗下位于武汉、成都、天津和青岛的主题公园项目100%股权转让给MBK Partners;海昌海洋公园与MBK Partners合资运营郑州在建主题公园项目,MBK Partners持有郑州在建主题公园项目的66%股权。同时,海昌与MBK Partners签署品牌授权协议、过渡服务协议,本次合作项目将继续使用“海昌”品牌,海昌海洋公园将继续向MBK Partners提供营销及品牌推广、动物租赁及保育支持、郑州公园建设监理、人力资源、物业管理及财务系统管理等方面的支持。本次合作的交易对价为65.3亿元,绩效目标奖励金为最高7亿元。

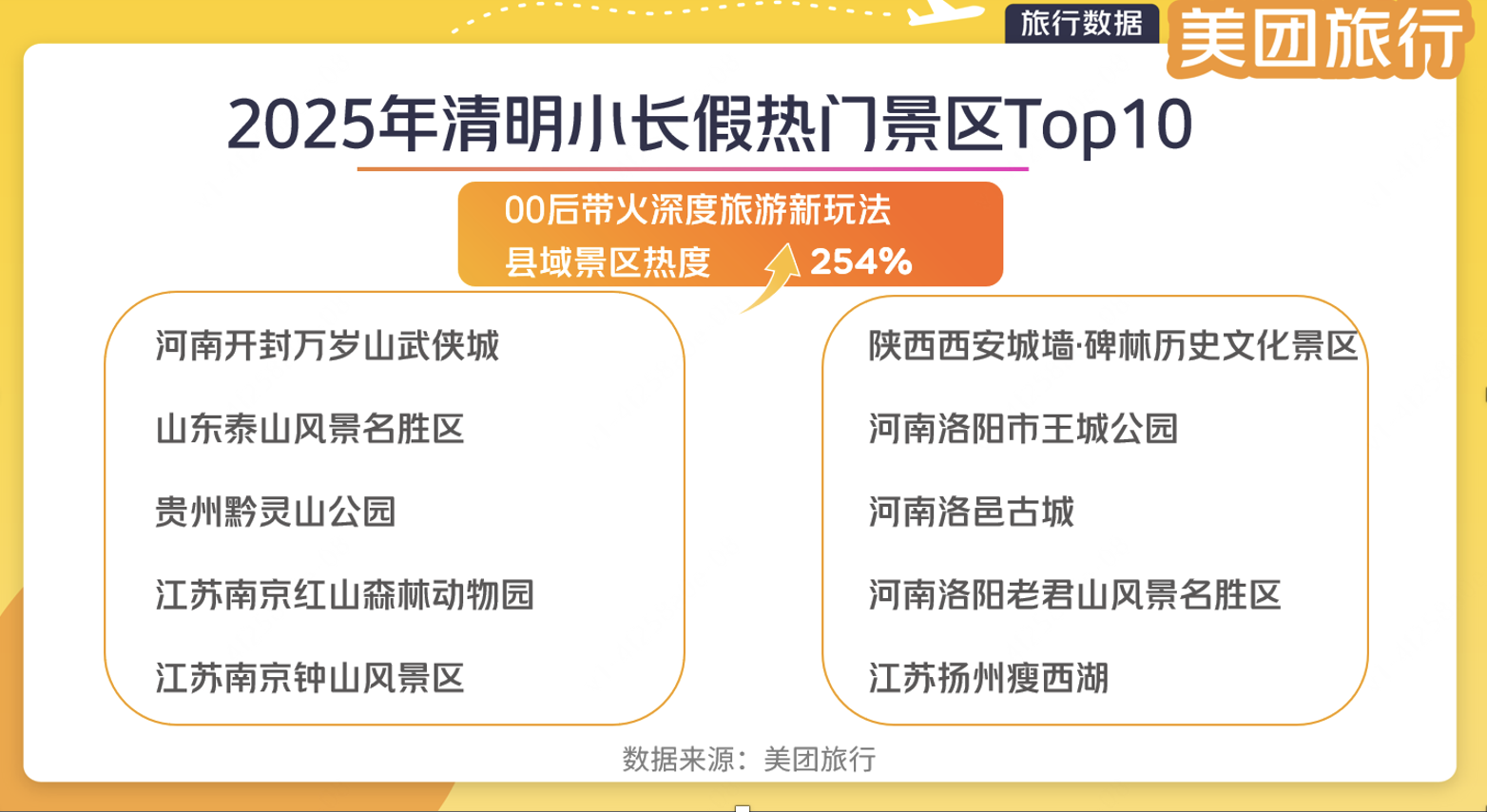

据公告,海昌海洋公园此次的交易对象MBK Partners成立于2005年,管理资本超过254亿美元。MBK Partners专注北亚市场,在该地区的五个办事处拥有77名投资专业人士, MBK Partners的48家投资组合公司的总收入超495亿美元。

中国主题公园研究院院长林焕杰认为,作为国内海洋类主题公园著名企业,海昌海洋公园在过去20年的经营中积累了丰富经验,并形成完整的产业链。本次成功引入战略合作伙伴,证明国际资本看好中国文旅产业和中国文旅市场的前景,对未来发展有信心,此举给中国文旅与主题公园行业带来利好消息,增加了行业活力,展现出我国优秀产品和著名品牌对资本有强大吸引力,有市场影响力和经济价值。

海昌海洋公园执行总裁张建斌表示,MBK Partners拥有强大的财务能力及产业资源,拥有成功投资大阪环球影城的经验。海昌海洋公园与MBK Partners的此次合作极具战略意义,对双方都是共赢的结果。此次合作将进一步优化海昌海洋公园的财务及资产结构,为海昌海洋公园轻资产战略发展提供更加广泛的合作资源。

降低高负债率,重整发展路径

海昌海洋公园的公告以及张建斌的对外发言,均表示将进一步优化海昌海洋公园的财务及资产结构。海昌海洋公园在公告中披露,武汉、成都、天津、青岛的4家主题公园直至2019年每年均产生稳定的现金流,随着中国旅游行业的发展,4家主题公园所涵盖的相关市场出现替代性竞争对手,表明需要更多投资及升级改造。

自新冠肺炎疫情暴发以来,海昌海洋公园一直面临高额债务,亏损持续增加。公司董事认为,以相对有利的市价出售目标公司,将产生一笔可观的现金,可用于偿还若干债务,此举可降低余下资产负债率并维持经营。

截至2021年6月30日,海昌海洋公园净负债比率为262.1%。海昌海洋公园认为,公司净负债比率有所上升,主要是由于截至2021年6月30日的6个月内,公司偿付经营欠款以及营运亏损增加。自疫情暴发以来,海昌海洋公园的业绩从2019年的净利2508万元变为2020年、2021年上半年分别亏损14.52亿元、2.77亿元。截至2021年上半年,海昌海洋公园的现金流净流出为6.37亿元,融资活动产生的现金流净流出为7.18亿元。

新京报记者查阅年报发现,海昌海洋公园近年来资产负债率一路走高,从2015年6月底的51.97%飙升至2021年6月底的82.31%。截至2021年6月,海昌海洋公园的现金及现金等值物为17.46亿元,计息银行及其他借贷总额约88.26亿元,其中,短期有息负债为23.82亿元,资金缺口较大。在此背景下,按照海昌海洋公园预计,处于建设阶段的郑州项目要完成所有项目,至少还需逾12亿元的资本投资,这也成为了其被列入出售清单的重要原因。

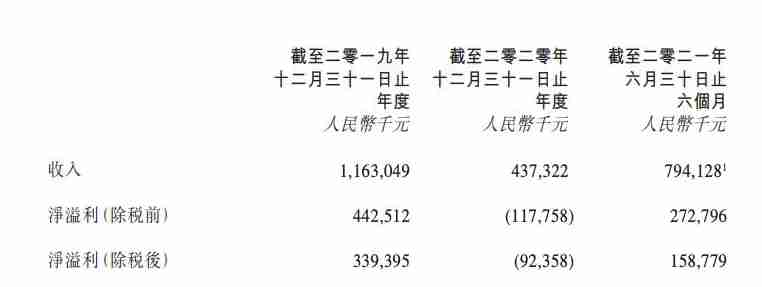

将旗下运营超过10年的四家坐落于城市市区内的海洋公园进行出售,林焕杰认为,一是由于这四家主题公园相对成熟,资产出售估值会相对较高;二是由于这四家主题公园的资产比较完整,资产结构比较简单。数据显示,2021年上半年,被售出的四家主题公园及郑州项目公司的营收为7.94亿元,净溢利(除税前)为2.73亿元;四家主题公园及郑州项目公司未经审核的资产净值约为32.08亿元。

图/公告截图

林焕杰指出,在此前的发展中,海昌海洋公园在资金、市场和管理等方面碰到瓶颈,通过部分资产的转让,海昌海洋公园将重整自身发展格局与路径。

专家:轻资产发展路径是最佳选择

从战略布局来看,海昌海洋公园将重整发展路径的重点放在推进轻资产业务。林焕杰认为,对于拥有20多年主题公园开发运营经验的海昌海洋公园来说,走轻资产的发展路径是最佳选择。

林焕杰指出,主题公园具有高投资、高风险的特点。主题公园动辄几十亿、几百亿的资产投入,对于一个民营企业而言,面临的压力较大。在目前文旅市场竞争格局下,要实现高盈利、高回报,难度大且周期长。采用轻资产发展布局后,海昌海洋公园能够把更多资金、时间和净利投入研发和创新产品上。

同时,林焕杰指出,对于国内文旅轻资产方面的发展,还要看企业和项目是否有吸引力和市场影响力,即必须要有重资产作为支撑。文旅产业要真正走轻资产的道路还需要时间,未来产业发展的分工会越来越精细化,如果文旅企业能够建立品牌,产出好项目,轻资产的发展空间和前景会很广阔。

林焕杰建议,海昌海洋公园应在开发建设的基础上走项目集群化发展模式,融合以海洋为主题的沉浸式主题公园发展路径,让传统的海昌海洋公园真正迭代升级。

事实上,海昌海洋公园也有这样的想法。出售旗下近半数的主题公园资产后,将重点转为提升上海主题公园二期及三亚主题公园的配套设施,上海海昌海洋公园项目二期、三期扩容升级的重要组成部分——东方海洋项目已于9月启动,该项目计划总投资超18亿元,其中,上海主题公园二期将于上海海昌海洋公园组成地标性文旅目的地品牌集群。东方海洋项目的启动也被视为是海昌海洋公园轻资产战略的重要标志。

海昌海洋公园强调,资金集中分配于上海及三亚主题公园的升级及扩建,不仅与旅游休闲市场的趋势及需求变化相符,也符合公司长远发展战略及股东利益。但资本市场似乎并不买账。在开盘涨超18%之后,海昌海洋公园股价开始迅速下跌。截至今日收盘,海昌海洋公园报收1.85港元/股,跌幅为19.57%。

这与此前的交易动向有所不同。10月11日公司股价及成交量出现不寻常变动时,海昌海洋公园曾对外披露,正在与一只亚洲私募股权基金的潜在交易进行协商。该信息披露后,10月11日下跌36.57%的海昌海洋公园股价,在10月12日上涨至35.29%。

校对 李世辉

封图 IC PHOTO