4月29日,42家A股上市银行2023年年报收官:42家银行共计实现归母净利润超2.09万亿元,其中37家银行归母净利润实现增长。

地方性中小银行利润增速表现颇为亮眼,杭州银行2023年实现归母净利润143.83亿元,同比增长23.15%,增速第一。常熟银行、齐鲁银行、苏州银行、江阴银行、成都银行、苏州农商行归母净利润分别同比增长19.6%、18.02%、17.41%、16.83%、16.22%、16.04%。

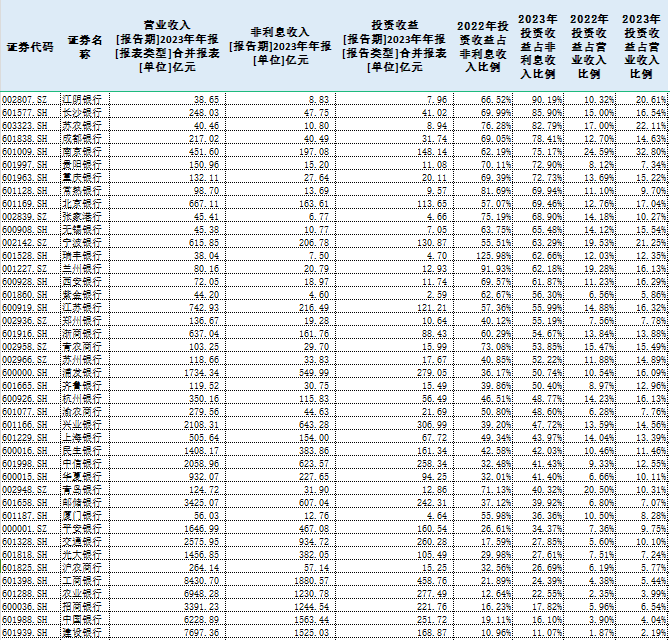

投资理财成了银行尤其是中小行创收的重头戏。据贝壳财经不完全统计,在42家A股上市银行,近一半银行2023年投资收益占非利息收入一半以上。与大行和股份行相比,中小银行投资收益占比靠前,其中,江阴银行、长沙银行、苏农银行投资收益占非利息净收入比例分别高达90.19%、85.9%、82.79%。

普华永道在研报中指出,2023年,上市银行金融投资规模持续增长,结构占比保持稳定,债券仍是最主要的金融资产。其中,大型商业银行债券占比最高,持续超过90%,股份制银行、城农商行债券占比均超70%。

邮储银行研究员娄鹏飞向贝壳财经指出,随着银行净息差收窄、营业收入增速下降,银行基于宏观经济环境、政策导向,充分利用金融市场发展优势,增加债券配置,以优化资产结构、提升收益水平。银行购买债券,主要是配置利率债,也有配置信用债,资金最终流向仍是实体经济。

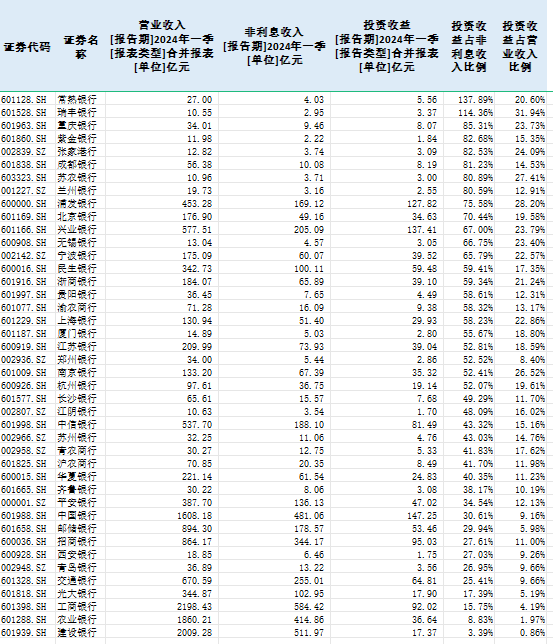

部分中小银行投资收益占比较高,一季度现象仍持续

通过对42家A股上市银行投资收益对比,贝壳财经发现,2022年、2023年均有近一半数量上市银行投资收益占非利息净收入比例超50%。相较于2022年,2023年有超20家银行投资收益占非利息净收入比例上涨。

光大银行研究员周茂华对贝壳财经表示,投资收益拓展了部分银行非利息收益来源,但占比过高,可能导致部分银行收益来源不够稳定,受金融市场波动大,同时也可能出现少数银行过度“冒险”增加风险资产配置,银行还是要聚焦主业,提升经营稳健性与可持续性。

在投资收益占比靠前的中小银行中,江阴银行2023年投资收益占非利息收入比例超90%,投资收益占总营收比例超20%;长沙银行2023年投资收益占非利息收入比例85.9%,投资收益占总营收比例16.54%;苏农银行2023年投资收益占非利息收入比例82.79%,投资收益占总营收比例22.11%。

而南京银行投资收益接近净利息收入的一半。南京银行2023年净利息收入254.52亿元,投资收益148.14亿元,投资收益占非利息收入比例超75%,投资收益占总营收比例超三成。南京银行2023年年报显示,投资收益同比增长35.07%,主要原因是金融资产投资收益上升。在投资收益中,交易性金融资产收益119.02亿元;其他债权投资14.88亿元。

而四大行投资收益占比均较小,2023年,工商银行、农业银行、中国银行、建设银行投资收益分别为458.76亿元、277.49亿元、251.72亿元、168.87亿元,占非利息净收入比例分别为24.39%、22.55%、16.1%、11.07%。

贝壳财经据东方财富Choice数据制图

股份制商业银行中,浙商银行投资收益占非利息净收入比例较高,为54.67%;招商银行投资收益占非利息净收入比例较低,仅为17.82%。

浙商银行在年报中表示,其他非利息净收入111.36亿元,比上年增加19.04亿元,增长20.62%,主要是本集团加强金融市场形势研判,优化持仓结构,交易性金融资产的收益较上年增加;招商银行则在2023年年报提到,其他净收入403.46亿元,同比增长25.01%,其中,投资收益221.76亿元,同比增长7.98%,主要是债券投资收益增加。

贝壳财经据东方财富Choice数据制图

今年一季度,中小银行投资收益占非利息收入比例较高的现象仍在持续。据统计,42家A股上市银行中,近一半银行投资收益占非利息净收入比例超五成。

其中,常熟银行、瑞丰银行2024年Q1投资收益占非利息净收入比例分别高达137.89%、114.36%,投资收益占总营收比例分别为20.6%、31.94%。兰州银行、苏农银行、成都银行、紫金银行、重庆银行、张家港行2024年Q1投资收益占非利息净收入比例均超80%;而农业银行、建设银行该项占比均未超10%。

银行资金流入债市,大型商业银行债券占比超90%

银行投资的资金流去哪里了?江阴银行给出的回答是,2023年度投资收益较2022 年度增加主要系当期交易性金融资产持有收益增加和债券处置收益增加所致。

据民生证券固定收益团队统计,4月的前两周,农商行再增配利率债,净买入额度1326亿元,买入量成为各类机构首位。另据外汇交易中心的统计,农商行2023年全年在二级市场现券买入量占全市场总买入量的12%,占比仅次于券商自营的34%和城商银行的13%。

中小银行热衷买债,大行也不例外。

“本行支持国家发展战略实施,加大服务实体经济力度,积极开展债券投资,合理摆布债券品种和期限结构。”工商银行2023年年报显示,2023年末,投资 118496.68 亿元,比上年末增加13159.66 亿元,增长12.5%。其中,债券 113577.27 亿元,增加12941.57亿元,增长12.9%。

农业银行在2023年年报中表示,债券投资利息收入为本行利息收入的第二大组成部分。2023年,本行债券投资利息收入3081.66 亿元,较上年增加306.09亿元,主要是由于债券投资规模增加。

普华永道研报数据显示,大型商业银行债券占比最高,持续超过90%,2023年末大型商业银行债券余额为46.21万亿元,同比增长12.62%。股份制银行债券占比为70%以上,2023年末余额为12.34万亿元,同比增长9.94%。城农商行债券占比超过70%,2023年末余额为4.86万亿元,同比增长16.07%。

普华永道《2023年中国银行业回顾与展望》报告截图

上述研报指出,随着市场利率降至历史较低水平,债券融资规模同比大增。由于地方一揽子化债方案落地、特殊再融资债券重启发行等因素带动,政府债券发行规模增加,上市银行的政府、公共实体及准政府债券规模持续增长。

对此,周茂华认为,银行对权益投资、债券资产投资方面更有经验,债券市场体量大、品种丰富、交易活跃,银行可以兼顾收益与流动性,同时,近年来宏观环境对债市相对有利。

招联首席研究员董希淼则指出,商业银行扩大债券投资是非常无奈的选择。一方面,在资产端贷款难以有效投放,在负债端资金成本居高难降。另一方面,信用风险有所上升,资产质量反弹压力比较大。目前部分商业银行在债券投资集中在超长期限债券上,而且投资比例持续上升,这将可能带来两大风险,即利率风险和流动性风险。

董希淼进一步表示,商业银行开展债券投资是一项常规业务,但要合理把握投资比例、久期。总体而言,商业银行债券投资要注意回归主责主业,将债券投资控制在一定比例之内;合理把握久期,做好浮盈变现及后续资产配置的接续;培养专业人才,加快建立专业团队,债券投资专业性很强,可适当引进外部的专业人才;加强研判宏观经济变化和金融市场走势,及时对投资策略进行调整优化。

普华永道在研报中提到,2023年我国银行业盈利增速放缓,同时持续面临信用风险管理及资本管理等多种挑战。银行业在未来相当一段时间内会持续面临息差收窄、手续费收入下降等挑战。

董希淼表示,2024年,商业银行应采取多方面措施,减缓净息差收窄的压力。一方面,随着我国宏观经济恢复向好,商业银行应继续加大对实体经济特别是小微企业的支持力度,尤其是要优化金融资源配置。

娄鹏飞也表示,在银行息差收窄、手续费下降的背景下,银行业需要在负债端降低负债成本,资产端把控好资产质量,同时做好支付、结算、代理等服务稳定非利息收入,以稳定银行经营。

新京报贝壳财经记者 徐雨婷 编辑 陈莉 校对 张彦君