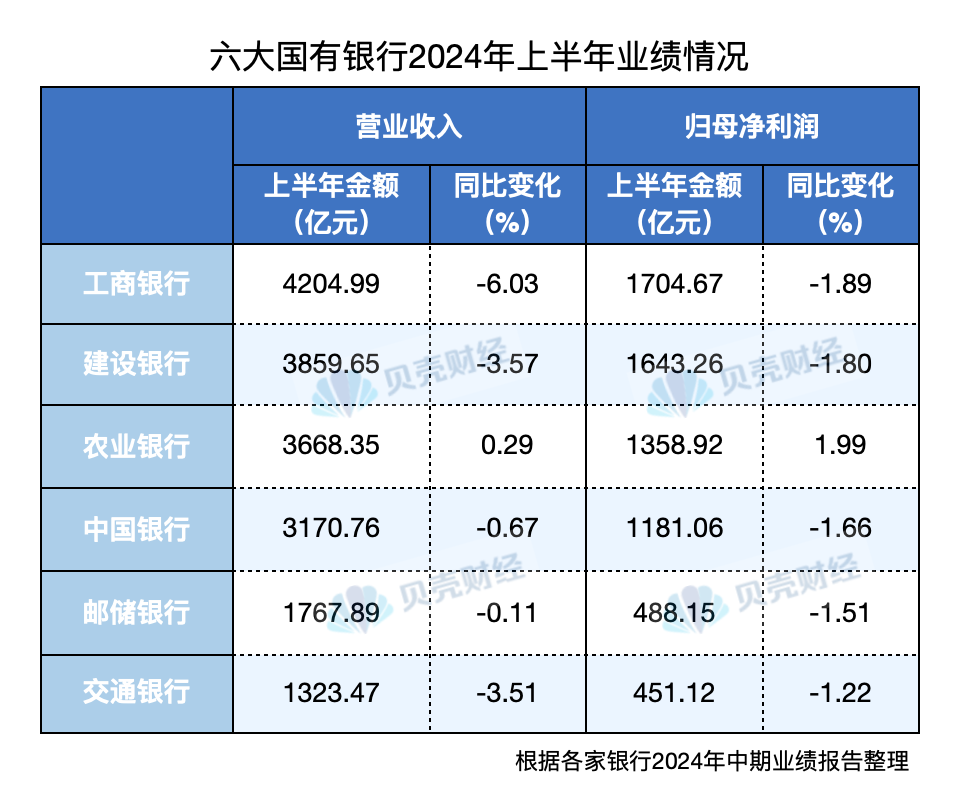

六家国有银行中期业绩已经全部披露完毕。根据各家银行业绩数据计算,六家国有银行今年上半年共赚6827.18亿元。不过,六家中有五家国有银行的营业收入和归属母公司股东净利润双双同比下降。

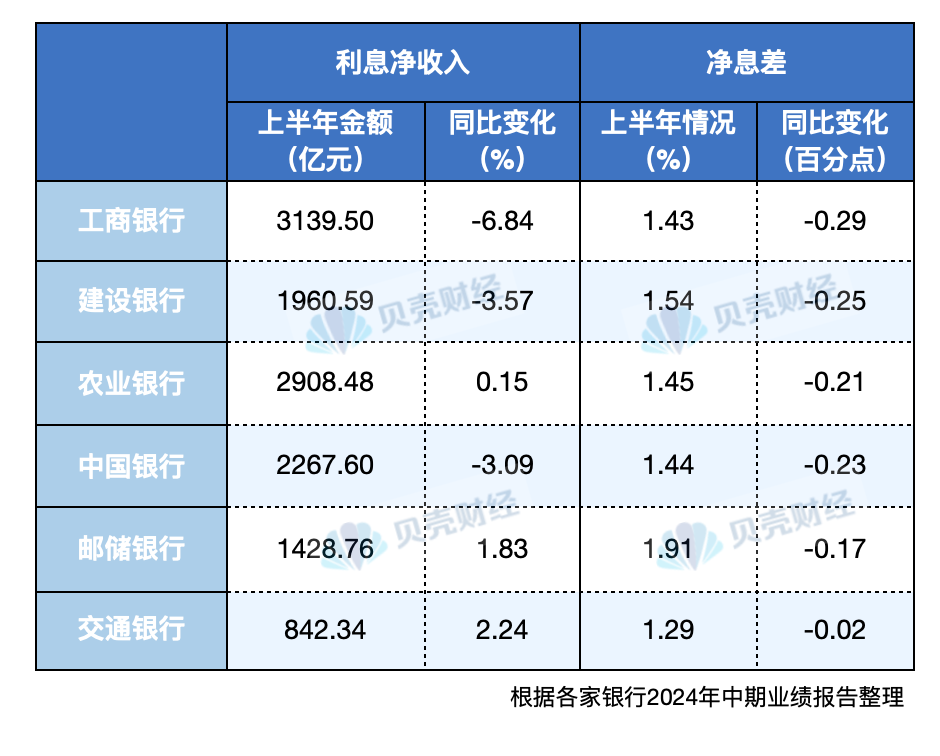

今年上半年,银行业盈利能力面临挑战。净息差持续收窄让多家银行利息净收入仍然保持负增长。与此同时,市场波动也同样让手续费及佣金净收入存在较大幅度下降。

展望后市,银行家们普遍对银行业平稳发展保持信心。中国银行董事长葛海蛟表示,当前,中国经济持续回升向好,对于中国银行这样一家大型金融机构而言,对于一家全球系统重要性银行而言,经营环境中的机遇大于挑战。

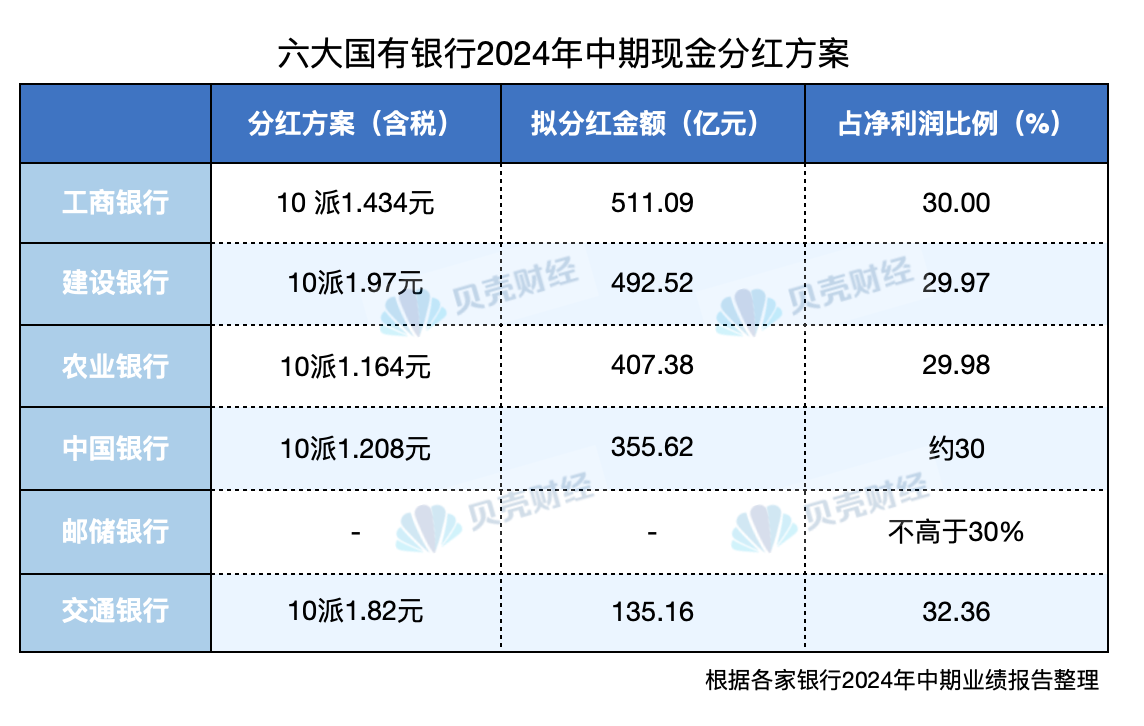

事实上,银行业今年的首次中期现金分红也让投资者感受到了银行股的投资回报。目前,已有5家国有银行披露了中期现金分红方案,按目前公布方案计算,5家银行将共计分红达1901.77亿元。

5家银行营收、净利润双降 仅农行保持微增

近年来,银行业绩增长走到了“十字路口”,而国有银行在今年年中更是出现了营业收入和归属本行股东净利润双双下降的情况。

据贝壳财经记者梳理,6家国有银行中,工行虽仍是6家国有银行中赚钱最多的银行,但其同比降幅亦最大。数据显示,该行上半年营业收入为4204.99亿元,同比下降6.03%;归属本行股东净利润为1704.67亿元,同比下降1.89%。

除工行外,建设银行、中国银行、邮储银行、交通银行今年上半年亦是营收、归属本公司股东净利润同比双降。

在6家国有银行中,仅农行仍保持微增势头。数据显示,该行上半年营业收入为3668.35亿元,同比微增0.29%;归属母公司股东净利润为1358.92亿元,同比增长1.99%。

剖析六家国有银行营业收入,今年上半年无论是银行的利息净收入还是手续费及佣金净收入,仍然处于负增长或低速增长状态。其中,六家国有银行中,仅有农业银行、邮储银行和交通银行利息净收入保持了同比正增长势头。

事实上,六家国有银行的净息差均继续同比收窄,但部分银行净息差已出现了环比一季度持平或有所回升的势头,如中国银行上半年净息差为1.44%,同比下降23个基点,但与一季度保持一致;农行上半年净息差为1.45%,同比下降21个基点,但较一季度回升1个基点;交通银行上半年净息差为1.29,同比下降2个基点,但环比回升2个基点。

农业银行行长王志恒在2024年中期业绩发布会上预计,下半年净息差走势将总体保持较为平稳态势。

“从资产端来看,在加大金融对实体经济支持力度、促进社会综合融资成本稳中有降的大背景下,叠加债券市场利率整体低位运行,资产端的收息率仍会承压。”王志恒表示,从负债端来看,7月份存款利率下调,存款利率市场化调整机制的效能持续释放,人民币存款成本上升的压力会得到缓解,因此存款的付息成本存在一定改善空间。

此外,6家国有银行的手续费及佣金收入则全部同比下降。其中,建设银行、邮储银行、交通银行3家银行同比降幅达到10%以上。

建行在年中报里解释道,今年上半年,受保险、基金、托管等降费政策影响,手续费及佣金净收入较上年同期减少79.05亿元,降幅达11.20%。其中,受降费政策影响,代理业务手续费同比减少45.21 亿元,降幅33.37%。受部分行业客户需求不及上年同期影响,顾问和咨询费收入同 比减少 23.04 亿元,降幅 26.56%。受市场利率快速下行影响,资管类产品内部收益率收 窄,相关收入较上年同期减少 13.51 亿元,降幅 23.15%。

资产质量保持稳定 房地产等重点领域风险持续化解

业绩报告显示,今年上半年国有银行业的资产质量保持稳定。数据显示,六大国有银行不良率仅邮储银行较上年末上升0.01个百分点,其余银行均略有下降,其中,中国银行降幅最大,下降了0.03个百分点。而从拨备覆盖率来看,6家银行中有4家银行拨备略有增长,建行拨备覆盖率微降1.1个百分点,邮储银行则下降了21.96个百分点。

在今年业绩发布会上,银行的资产质量,尤其是房地产等重点领域的风险受关注。不过,各家银行高管纷纷透露,相关领域资产质量已经有向好迹象。

“今年上半年,我国经济总体回升向好的态势为银行资产质量管控创造了良好的外部条件。”中国银行风险总监刘坚东表示,如房地产方面,今年上半年以来,随着国家支持房地产平稳发展的各项政策效果转换,房企外部融资环境有所改善。

工商银行副行长王景武亦表示,工商银行加大风险项目处置资金力度,房地产行业资产质量供应稳定,上半年房地产不良率较年初下降2个基点。

今年上半年,我国相关监管部门针对房地产行业政策进行了多方位的优化调整。如央行取消了房贷利率下限、降低了房贷首付比例等,同时,还推进白名单项目等。

“房地产市场已经出现了积极的变化,部分区域和城市的商品住房销售有向好迹象,市场释放出信心逐步恢复的积极信号。”农业银行副行长刘洪指出,从资产质量来看,截至6月末,房地产业的贷款不良率与年初持平,远低于去年的峰值,新发生的不良较去年同期也有所下降。

展望未来,银行高管普遍认为,未来房地产市场风险总体可控。资产质量亦将总体保持平稳。

各家银行高管还指出,未来银行将继续落实保交房各项工作,推动房地产融资协调机制及保交房攻坚战相关工作,根据市场化、法治化原则做到应贷尽贷;推动已建成存量商品房去库存,在依法合规、风险可控的前提下,支持地方国有企业收购存量商品房用作配售或配租型保障性住房;持续推动“三大工程”、租赁住房等业务的落地。同时持续加强房企授信风险的监测和处置,继续通过重组、转让、核销等多种方式,有效防范化解房地产风险。

首次中期分红方案初定 有银行称将在明年春节前完成派息

今年4月,国务院发布“新国九条”后,上市银行纷纷跟进执行“一年多次分红”的要求。而随着中期业绩的披露,六家国有银行首次中期现金分红方案也随之露出水面。

目前,已有工、农、中、建、交5家国有银行披露了详细的中期现金分红方案。其中,工行拟分红金额最多,达到511.09亿元;建设银行每10股派发金额最多,为1.97元。而交通银行分红比例最高,占归属本行股东净利润比例为32.36%。

按照目前披露的拟分红金额计算,这五大国有银行中期现金分红共计1901.77亿元。

此外,邮储银行在2024年半年度报告中提到,拟实施2024年度中期分红派息,中期股利总额占2024年半年度合并报表口径下归属于银行股东净利润的比例不高于30%。而今年上半年,邮储银行归属于银行股东的净利润488.15亿元,按此计算,现金分红最高达146.45亿元。

据贝壳财经记者了解,6家国有银行正在积极推动相关分红方案的进一步落地实施。对于具体的推进时间,王志恒在农行中期业绩发布会上指出,该行拟在明年春节前完成派息。

事实上,投资银行股已经成为热点话题。今年以来,银行股持续上行,成为资本市场涨势较好的板块。近期,国有银行涨幅继续保持良好势头。根据Wind数据,工商银行、中国银行、建设银行、农业银行近60日涨幅达15.29%,13.21%、12.03%和7.62%,领跑银行股板块。

华福证券研报指出,今年以来银行板块的行情有三方面的驱动因素。一是股息率选股逻辑在板块内的扩散,高股息策略从国有行扩散到中小行。二是地产政策的放松。三是市场对于银行净息差下行斜率放缓以及基本面即将见底的期待。

“银行股具有稳健和防御性、同时兼具高股息和国有金融机构的投资属性。”中泰证券银行业首席分析师戴志锋亦认为,银行股行情有强支撑,同时银行基本面稳健。受益于当前经济弱复苏和化债的推进,大型银行成为高股息率的投资品种。

新京报贝壳财经记者 姜樊 编辑 陈莉 校对 卢茜