火极一时的“A拆A”正在降温。

9月20日,中联重科宣布终止分拆所属子公司重组上市。从启动本分拆相关工作到官宣终止,共耗时一年多。中联重科表示:“鉴于目前市场环境较本次分拆事项筹划之初发生较大变化,为了切实维护公司和广大投资者利益,经与相关各方充分考虑及审慎论证后,公司决定终止本次分拆相关事项。”

一个礼拜前,深圳华强的“A拆A”计划也宣布折戟。据新京报贝壳财经记者不完全统计,今年以来,已经有20多家公司终止了分拆上市计划,其中包括中联重科、东方精工、晶盛机电、宝钢股份、海信视像等,涉及行业包括有色金属、石油石化、汽车、农林牧渔、建筑材料、机械设备、钢铁、房地产、电力设备等。

对于终止分拆上市计划的原因,多家公司均归因于市场环境的变化。

盘古智库高级研究员江瀚认为:“A拆A”的降温反映了市场监管力度的加强和市场规范性的提升,有助于防止企业通过分拆上市进行资本套现或规避监管;其次,这一现象有助于市场资源的优化配置,避免了过度分拆导致的资源浪费和市场混乱;最后,它提醒了企业和投资者在进行资本运作时需谨慎行事,充分考虑市场环境和监管政策的变化,降低了市场风险。

“A拆A”降温后,有企业开始探索“A拆H”新路径。9月13日,歌尔股份宣布转向“A拆H”。早在今年年初,科大讯飞也公布了关于分拆所属子公司讯飞医疗科技股份有限公司至香港联交所上市的预案。

“A拆A”降温

年内20多家公司终止分拆计划

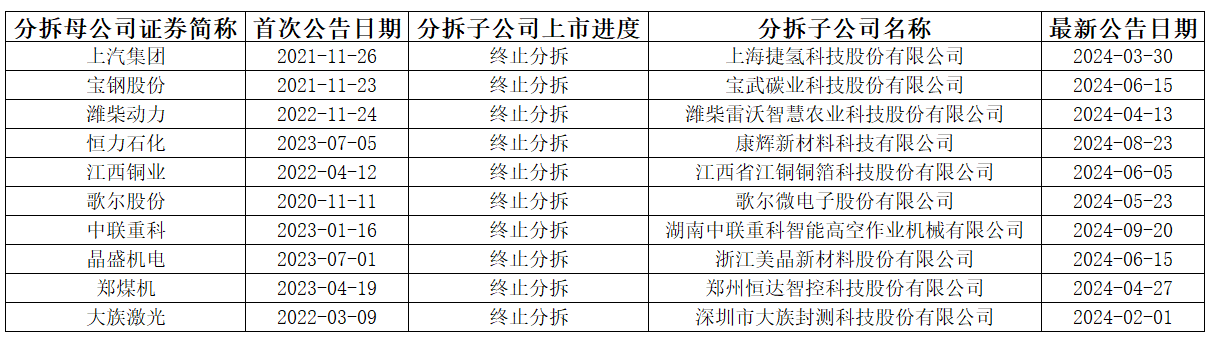

东方财富Choice数据显示,截至9月24日,今年以来已经有21家A股上市公司发布了关于终止分拆所属子公司上市的相关公告,分别来自有色金属、石油石化、汽车、农林牧渔、建筑材料、机械设备、钢铁、房地产、电力设备等行业。

今年9月13日,深圳华强发布关于公司子公司深圳华强电子网集团股份有限公司首次公开发行股票的注册批复到期失效的公告,意味着深圳华强的“A拆A”计划折戟。

部分终止“A拆A”公司情况,数据来自东方财富Choice。

9月20日,中联重科发布关于终止分拆所属子公司重组上市的公告。

新京报贝壳财经记者梳理发现,宝钢股份、恒力石化、晶盛机电、郑煤机、上汽集团、潍柴动力、江西铜业、大族激光等公司在解释终止本次分拆上市的原因时,都提到了市场环境变化的影响。

对于终止分拆原因,盘古智库高级研究员江瀚分析指出,首先有外部原因,一方面,当前宏观经济环境、行业动态以及资本市场的整体状况会影响公司的分拆上市计划;另一方面,监管政策的收紧,特别是国务院发布的《关于加强监管防范风险推动资本市场高质量发展的若干意见》,明确提出从严监管分拆上市,增加了公司分拆上市的难度和不确定性,也会形成一定的影响。但也不排除内部因素,部分公司因业绩不符合分拆上市的要求,或者母公司控制权发生转让,抑或在规定期限内受到过行政处罚等,被迫终止了分拆上市计划。

工信部信息通信经济专家委员会委员盘和林告诉新京报贝壳财经记者:“分拆的目的之一是通过子公司上市来获得更高的估值,而现在市场行情不佳,所以提高估值量有限,未来行情转好,分拆上市又会活跃起来。”他还指出,“分拆上市本身意义不大,即便不分拆上市,内部通过一定的股权控制安排,也能将业务剥离,所以降温现象,说明当前上市公司更加务实。”

“A拆A”降温现象对市场而言意味着市场回归理性,中国企业资本联盟副理事长柏文喜认为,这有助于减少投机行为,提高资源配置效率,并推动资本市场的长期稳定发展。

上市公司分拆,是资本市场优化资源配置、提高企业竞争力、促进经济结构升级和提振市场活力的重要手段,有利于企业优化业务架构、拓宽融资渠道、完善激励机制、促进多元发展,对企业和经济高质量发展具有积极意义。然而,终止分拆上市又会对公司产生怎样的影响?

多家公司表示,终止本次分拆上市不会对公司产生实质性影响,不会对公司现有生产经营活动和财务状况产生重大不利影响,亦不会影响公司未来战略规划的实施。

江瀚认为:“终止分拆上市计划会对公司造成多方面的影响。首先,它可能会对公司的战略规划产生一定的冲击,因为分拆上市往往是公司实现多元化经营、优化资源配置的重要手段之一。其次,终止分拆上市计划可能会导致公司失去一次通过资本市场融资的机会,从而影响公司的资金状况和投资计划。此外,它还可能对公司的品牌形象和市场信心产生一定的负面影响,因为终止分拆上市可能被视为公司在资本运作方面存在问题或不确定性的信号。”

河南泽槿律师事务所主任付建认为:“终止分拆上市计划可能会引发市场对公司前景的担忧,导致公司股价短期波动,同时导致公司战略规划调整,资源重新配置等。”

“A拆A”折戟后

歌尔股份转战“A拆H”

江瀚分析指出,一旦分拆上市成功,公司可以拓宽融资渠道,降低融资成本;提高业务板块的运营效率和盈利能力;增强公司的市场竞争力和品牌影响力;提升公司的市场估值和股东价值。

正因为如此,“A拆A”折戟后,歌尔股份转战“A拆H”。

歌尔股份在2020年11月便发布了关于筹划控股子公司歌尔微电子有限公司(简称“歌尔微电子”)分拆上市的提示性公告,彼时,歌尔股份高管层认为,此举有利于公司聚焦核心业务、提升控股子公司的盈利能力及综合竞争能力。

经过3年多时间的推进,2024年5月23日,歌尔股份还是放弃了分拆歌尔微电子至创业板上市的计划,同时,歌尔股份承诺在终止本次分拆上市事项公告后的一个月内,不再筹划重大资产重组事项(含分拆上市)。

“A拆A”折戟后,歌尔股份转向了“A拆H”。2024年9月13日,歌尔股份董事会审议通过了《关于<歌尔股份有限公司关于分拆所属子公司歌尔微电子股份有限公司至香港联交所主板上市的预案>的议案》等与本次分拆相关的议案。

无独有偶。科大讯飞在今年1月公布了关于分拆所属子公司讯飞医疗科技股份有限公司至香港联交所上市的预案。科大讯飞认为,本次分拆将为讯飞医疗提供独立的上市平台,其可直接从香港资本市场获得股权或债务融资,以应对现有及未来业务扩张的资金需求等好处,并强调会对上市公司及讯飞医疗各自突出主业、增强独立性及长远发展具有重要意义。

有业内人士表示,A股公司选择通过“A拆H”在港股上市,不仅能够吸引更多国际投资者,提升整体市值和品牌影响力,还可能为企业带来更高的市场估值。

新京报贝壳财经记者 阎侠 编辑 陈莉 校对 卢茜