“股债跷跷板”效应下,三季度,债市发生较大调整。9月24日一揽子增量政策发布后,长端利率迅速反弹,9月30日,10年期国债收益率为2.19%,已较9月下旬2.03%的低点明显提升。

伴随债市调整,债券基金规模也明显下降。

兴业研究研报数据显示,截至三季度末,债券基金净值合计10.25万亿元,较上季末减少0.32万亿元,环比下降3%。

债市表现不佳或是债券基金规模下降的主要原因,如今,债券基金三季报已悉数披露,“操盘手”对债市后市怎么看?

三季度债券基金表现不佳 兴业、鹏华旗下债基规模缩水

受股市震荡、债市走牛等多重因素影响,今年以来,债券基金规模一路攀升,截至二季度末,规模首次突破10万亿元。

债市发生较大调整,债券基金收益率首当其冲。以中长期纯债型基金为例,Wind数据显示,数据可查的超3000只(份额分开计算)债券基金三季度的平均回报仅有0.3%,而这些基金二季度的平均回报则为1.12%,对比来看,三季度债券基金收益遭受重挫。

其中,淳厚瑞明C三季度回报为-36.5%,大幅跑输同期业绩比较基准收益率,淳厚瑞明A三季度净值增长率则为0.06%,也跑输同期0.26%的业绩比较基准收益率。该基金三季报称,本基金在报告期内,增加了流动性资产,增配了利率债,并调降了产品杠杆,以票息策略为主。

债券基金收益率下降,规模也明显缩水。

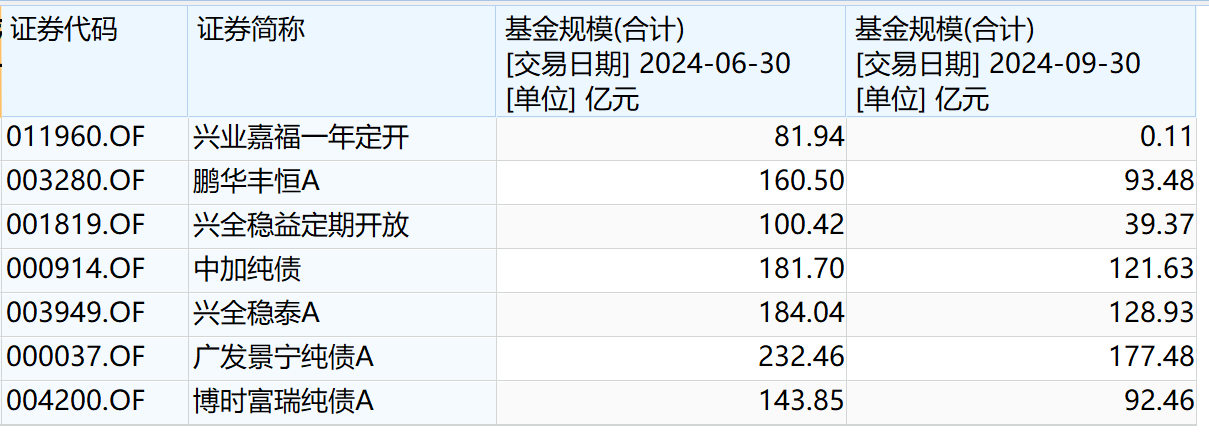

贝壳财经记者注意到,有7只(份额合并计算)中长期纯债型基金仅三季度规模就缩水超50亿元。

数据来源:Wind

其中,兴业嘉福一年定开规模降幅最大,二季度末时合并规模还有81.94亿元,到三季度末仅剩0.11亿元。

据悉,该基金自2024年7月8日起至2024年9月30日止基金资产净值低于五千万,已连续二十个工作日以上。

兴业嘉福一年定开三季报称,本组合报告期内均衡配置了5年以内的债券,组合久期和杠杆率保持基本稳定。下一阶段,本组合将维持中短久期操作,并根据市场情况灵活调整组合久期和杠杆水平。

此外,鹏华丰恒三季度规模降幅也较大,合并规模从二季度末的160.5亿元降至三季度末的93.48亿元,环比下降约67亿元。

其三季报称,债券投资方面,本组合严控信用风险和利率风险,以高等级信用债和利率债投资为主,灵活运用久期、杠杆、类属策略适度增厚,争取实现风险调整后的中长期稳健收益。

债券基金调仓应对 基本面向好下债市仍将波动

债市调整之下,债券基金也在调仓应对。

兴业研究研报称,从债券基金整体的大类资产配置来看,2024年9月末,债券基金持有的债券、股票、买入返售金融资产和银行存款的占比分别为95.97%、0.90%、1.37%和1.24%。与2024年6月末相比,债券占比下降0.73个百分点,股票占比降低0.06个百分点,买入返售金融资产和银行存款分别提升0.45个百分点和0.36个百分点。

从债券基金的券种配置来看,2024年9月末,债券基金的债券持仓中,利率债(包括国债和金融债)、信用债(包括企业债、短融和中票)、NCD(同业存单)、可转债和ABS(资产证券化)的占比分别为61.83%、30.61%、3.62%、1.97%和0.28%,相较2024年6月末,利率债的占比上升1.11个百分点,信用债的占比下降0.95个百分点,NCD的占比下降0.38个百分点。

展望后市,债券市场怎么走?当前,经济基本面持续好转。统计局最新发布的数据显示,10月份,我国制造业采购经理指数(PMI)为50.1%,比上月上升0.3个百分点,这表明制造业重回扩张区间。

住建部最新发布的数据也显示,10月份全国新建商品房网签成交量环比增长6.7%;二手房网签成交量环比增长4.5%;新建商品房和二手房成交总量环比增长5.8%。

这些因素都会对债市产生扰动。展望四季度,广发纯债A三季报称,预计债券市场的主线在于基本面修复情况和宏观政策。9月底以来,宏观政策着手提振经济信心,货币和财政政策力度均较大,强预期之下投资者行为变化较大。但经济基本面修复斜率仍依赖于财政政策发力和政策对明年经济增长目标的定调,后续应重点观察基本面的修复情况。整体来看,四季度债市面临的扰动因素较多,处于高波动阶段,久期操作难度加大,但票息价值有所修复。

新京报贝壳财经记者 潘亦纯

编辑 岳彩周

校对 卢茜